9月6日,住建部官网发布了贯彻《法治政府建设实施纲要(2015~2020年)》的实施方案,有关房地产的表述主要归结为完善房地产宏观调控。这是自今年3月份全国两会以来,住建部文件中首次涉及房地产市场调控问题。

2016年的楼市,在政策的引导下,火爆的程度出乎意料,但却也在情理之中。一、二线城市“地王”与“日光盘”频出,一边是买房热情高涨的购房者,一边提醒警惕“房地产泡沫”的专家学者,各类头条不断。

楼市局势究竟如何?

本文,将根据索罗斯暴涨暴跌模型,结合目前中国楼市现象,深度挖掘泡沫背后的真相。

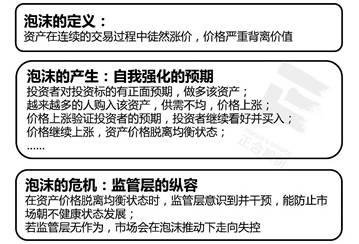

1泡沫是如何形成的?

索罗斯-“暴涨暴跌”模型

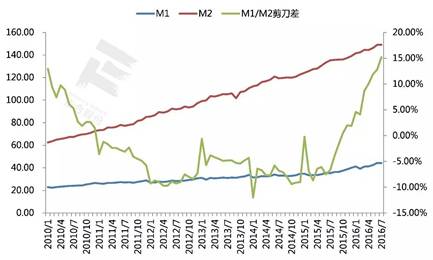

房地产泡沫的形成通常遵循索罗斯的“暴涨-暴跌模型”。此模型总结了资产价格从均衡走向疯狂再跌落谷底共经过的7个阶段。

2为何房地产预期不断被强化?

在我国,有三股力量推动预期

我国购房者对房地产预期逐渐强化的过程,主要靠三股力量推动:

第一:传统文化观念

中国人的传统观念里,拥有一套房子是一辈子中最重要的事情,“安家”是每个人都必须考虑的,因此,中国房地产市场从来不缺购房者。

此外,中国的房地产价格并不单纯的受市场供需情况决定,还同时受到公众言论、国家政策调控等影响。基于这两点可知,普通购房者和开发商都不是完全理性的,投资者对房地产抱有一种乐观的“偏见”——只涨不跌。由此,索罗斯暴涨暴跌模型的第一阶段——“初始期“形成。

第二:货币贬值预期

自2014年起,中国经济发展全面进入新常态,经济增速放缓,力求稳定。但,全球经济复苏不及预期,且国内正处供给侧改革转换过渡期,产业基础不牢固,我国宏观经济正承受着下行压力。为刺激国内经济增长,央行采用宽松货币政策,货币超发。

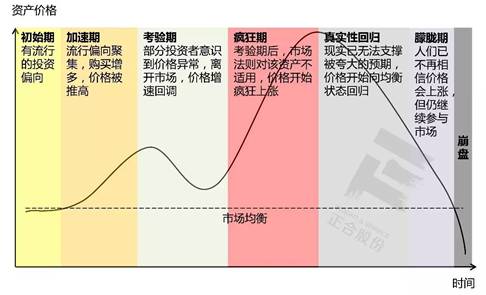

自2015年下半年起,美元兑人民币汇率一路上涨,人民币持续贬值。同时,M2增速明显快于M1,M1/M2剪刀差变大,多发的货币定期化倾向越发明显,经济活力越来越弱

基于对货币贬值的预期,许多手中持有货币的投资者欲通过购买房地产达到保值目的。

图:2015年-2016年9月美元兑人民币汇率走势图

(单位:元/美元)

注:数据来自新浪财经

图:2010年-2016年7月M1/M2指标走势

(单位:万亿元)

注:数据来自中国人民银行官网

第三:杠杆政策放松

在货币宽松的环境下,信贷条件持续宽松,仅2015年央行便进行了5次降息。全国新增人民币贷款近几年呈加速扩张趋势,2015年的新增信贷更是上涨约20%,增速攀升至高位。

图:2010年-2016年上半年新增人民币贷款及其增速

(单位:万亿元)

注:数据来自央行金融统计报告

在货币贬值的高预期及信贷宽松的环境下,投资者通过杠杆获得更多的资金,热钱纷纷流入房地产市场。土地和商品房的价格在投资者日益疯狂的买卖下被逐渐推高,走高的房价验证了投资者的增值、保值预期,进而不断引入新一轮资金。

在以上三种力量的叠加作用下,房地产价值逐渐偏离其均衡状态,泡沫开始显现,市场进入了索罗斯暴涨暴跌模型的第二阶段——“加速期”。

3加速期,各城市表现如何?一线城市风险高,二线城市基本稳定房价收入比,是指住房价格与城市居民家庭年收入之比。一般认为,合理的房价收入比的取值范围为4-6,若计算出的房价收入比高于这一范围,则认为其房价偏高,房地产可能存在泡沫,高出越多,则存在泡沫的可能性越大,泡沫也就越大。

表:2015年部分一二线城市房地产市场发展情况比较

(单位:亿元)

① 房价收入比=(人均居住面积*当期住宅均价)/人均收入

② 数据来自各城市统计局官网、正合研究院数据库

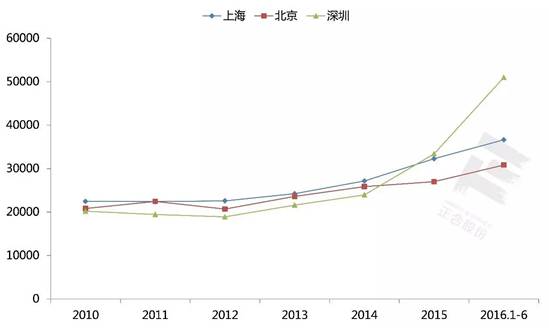

一线城市:深圳形成泡沫的风险最高

在三个一线城市中,上海与北京的房地产开发投资增速与GDP增速比值为1.2,深圳则高居2.2水平,深圳的房地产投资开发速度大大高过经济增速,产业发展已跟不上房地产扩张速度。

从房价的增长趋势来看,在一线城市中,深圳自2014年起便表现出了异常,房价水平在2016年上半年将北京和上海远远的甩开。同时,深圳新增住户贷款与新增信贷总额的比值高达68%,即购房者大量运用杠杆筹集购房资金,深圳楼市大部分是靠信贷支撑起来的,若未来信贷收紧,则深圳楼市将面临危机。

图:2010-2016上半年上海、北京、深圳房价走势

(单位:元/平米)

注:数据来自正合研究院数据库

二线城市:成都、杭州房地产业稳定成长

二线城市中,杭州经济正在高速发展,房价有产业支撑,需求稳步增长,房地产开发投资占比及新增信贷占比都较大,但房地产开发投资增速与GDP增速是适配的,因此,杭州楼市正处在健康发展中,尚未有泡沫。

就成都而言,从历史数据来看,2010-2012年成都房地产行业投资开发过剩,大幅超过经济增速;目前,成都的房地产投资增速逐渐向GDP增速靠拢,其比值与北京、上海齐平,楼市发展正趋于稳定。

图:2010年-2015年成都房地产开发投资增速与GDP增速情况

监管层警惕房地产泡沫,楼市调控政策频出

泡沫的形成与走向无法控制的一个重要因素便是监管层的“纵容”,但就中国目前的情况来看,政府机构已关注到了部分城市房地产市场的异常,并出台相应政策,为楼市降温。

表:部分热点城市的楼市降温政策详情

实行限贷后的合肥,8月房价涨幅已跌出全国前十;苏州也在实行限购后结束了连续9个月的房价上涨,出现下跌。

9月6日,住建部官网发布了贯彻《法治政府建设实施纲要(2015~2020年)》的实施方案(简称《纲要》)。文中提到:完善房地产宏观调控。根据房地产市场分化的实际,坚持分类调控,因城施策。

在政策释放“降温”信号后,投资者对房地产市场强烈的乐观预期将逐渐回归中立态度,房价增速逐渐出现回调现象,进入索罗斯模型中的“考验期”。

根据索罗斯的暴涨暴跌模型,中国楼市正处于“加速期”向“考验期”过渡的阶段,若考验期房价稳定,增速回调,则泡沫形成的风险较小,楼市将继续稳定发展;若考验期房价依然失控,未来泡沫将会以更快的速度膨胀起来。

结语:

中国房地产市场泡沫形成的风险确实存在 ,但这是目前中国经济转型期间不可避免的现象,为顶住经济下行的压力,货币超发和信贷扩张是刺激经济活力必须采用的手段。如今,楼市泡沫的形成仍处可控范围,监管层不断对市场行为进行微调,保证市场相对稳定。

就购房者而言,如果确有闲置资金,想通过购房来寻求货币保值,可以选择潜力价值区域房、学区房、地铁房等有投资价值的商品房;但如果需要通过大量贷款来进行房地产投资,则需慎重考虑,因为,宏观经济的下行并不能保证购房者未来的还贷能力。

泡沫不可怕,可怕的是人们的短视和贪婪。既然经济环境使然,购房者需要摆正心态,做好知识与金钱两手储备,多了解并判断市场行情,独具慧眼更可贵。

版权申明:本文由正合研究院原创,<想住>经授权转载并标记原创,欢迎分享,谢绝转载。

原文:http://www.cnblogs.com/zfswff/p/6498663.html