在知乎上看过一些定投指数基金的回答,对理财和定投萌生了兴趣,自己定投了小半年,但这方面的知识基本是碎片化的。看到有人推荐这本书,本书的作者是雪球的大V银行螺丝钉,我们自然不能盲目相信所谓的大v,要带着批判性的眼光来看。读完后,虽然这本书的定位是扫盲,但给我们普及了很多概念和方法,虽然不是专业书籍,但也比知乎上很多高赞回答或者微信公众号的理财班靠谱。在这个读书阶段还是要踏实学习,并不敢妄想什么财务自由,但是培养自己理财的概念是很有意义的,这是值得长期学习的。

本书可在微信读书上在线阅读。

https://weread.qq.com/web/reader/d6b324105e0e02d6b1ec8cfkc81322c012c81e728d9d180

国内三大指数:上交所的上证系列(上证3000点),深交所的深证系列,中证指数公司的中证系列指数。

其他:摩根士丹利的MSCI指数。

指数基金:基金公司开发的基金产品,依照指数买入股票。

不同于股票基金,指数基金以指数作为模仿,不依赖基金经理的个人决策;其收益取决于指数表现。

特点:

大盘股为主:规模最小350多亿,规模最大有万亿级别,又叫蓝筹股。

只有上交所,没有深交所。

Note

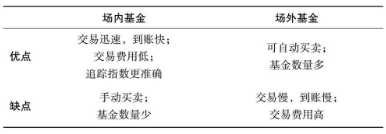

指数基金交易渠道分为场内和场外基金,场是指证券交易所;

申购:购买指数基金;赎回:归回基金份额获得现金。

场外基金只有申购赎回;场内基金除了申购赎回,还可以把基金份额放在证券市场中交易即买入卖出,在证券交易所进行。

场内基金有两种:ETF基金(交易型开发式指数基金:上市交易的指数型基金)和LOF基金(上市型行开放式基金)。ETF基金只能通过股票交易软件交易,而LOF还可以像场外基金通过申购赎回交易。

指数基金由于成立时间不同单价可能不同,但其涨幅一致。

避开规模较小指数基金:清盘概率大,规模考虑一亿以上。

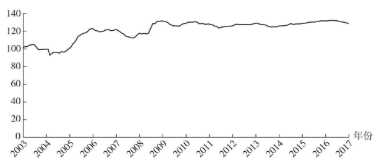

中证指数公司开发的从上交所和深交所挑选规模最大、流动性最好的300只股票。市场规模占到国内股市全部规模60%以上,最具代表性。

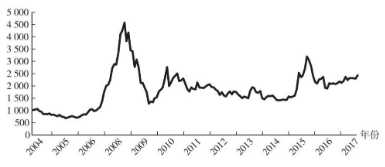

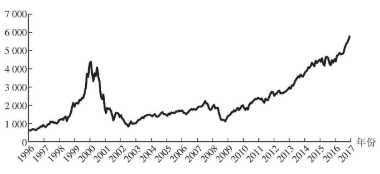

走势图

特点:大盘股为主,兼顾上海和深圳。范围广,更具代表性。

Note

挑选指数基金两种思路:费用最低、误差最小;增强型指数基金。

- 增强型指数基金:在追踪指数基础上操作赚取超额收益;一般不公开,存在一定风险;

- 联接基金:场外基金,投资对应的场内指数基金实现复制指数。

- 基金公司成立ETF同时也会成立对应的ETF联接基金。

联接基金整体费率同ETF基金。

排除沪深300的300家公司和将近一年日均总市值排名前300的企业,在剩下公司中选择日均总市值排名前500的企业。

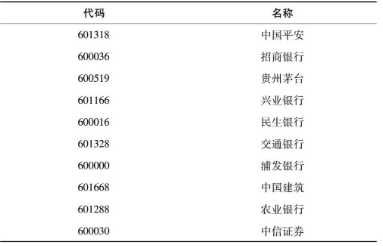

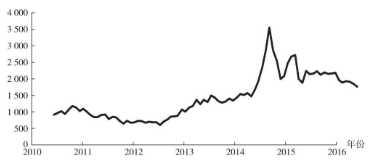

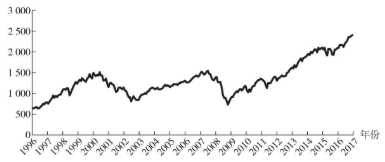

走势图

特点:中型上市公司为主;沪深300基本包含上证50,但中证500和沪深300无重合股票。

Note

主板上市:上市公司必须达到最近3个会计年度净利润为正并且累积超过人民币3000万元,最近3个会计年度经营活动产生的现金流量净额累计超过人民币5000万元,或者最近3个会计年度营业收入累计超过人民币3亿元。

二版市场:创业板,2009/10/30正式上市;目的为中小型企业/创业型企业/高科技产业公司提供一个上市融资渠道;长期经营风险高于主板上市公司。

相关指数:含创业板综指和创业板指数(50),只有创业板指数(50)主要被开发成指数基金。

创业板综指(399102):衡量创业板全部500多家企业的股价平均表现。

创业板指数(399006):衡量创业板最主要100家企业的平均表现

创业板50指数(399673):从创业板指数中挑选出流动性最好的50家。

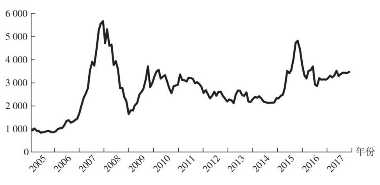

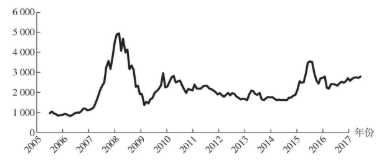

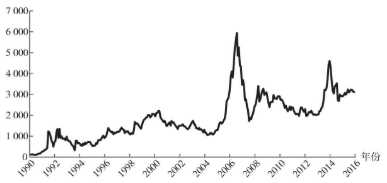

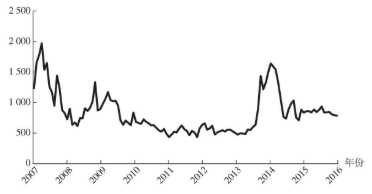

创业板指数走势图:2010/5/31日1000点开始,2010-2014,下跌/平缓;2015牛市;2016下跌

特点:公司规模小,中小型为主;未进入稳定器,创业板整体盈利低;容易暴涨暴跌。

Note

前面的上证50、沪深300、中证500、创业板都是市值加权。

市值加权:例如一只指数包含50只股票,总市值2万亿,其中有一只市值1000亿,另一只800亿。那1000亿市值的股票,在这个指数中占比就是5%;而800亿的股票,在这个指数中占比就是4%。这个4%、5%就是权重,这就是市值加权。

策略加权:按照股息率决定权重;股票市值规模小但股息率可能高。

股息:股票会发放现金分红:业绩好的公司每年从净利润中拿出一部分现金分红回馈股东;高现金分红的股票持有平均收益率更高。

深证红利指数(399324):对应上证红利,专门投资深交所高现金股息率的40只股票;于2002/12/31的1000点开始。

红利机会指数(CSPSADRP):标普公司围绕A股开发的红利指数,在传统红利指数上增加筛选;

传统红利指数只挑选高股息率,而红利机会指数有三个要求:过去3年盈利增长必须为正;过去12个月的净利润必须为正;每只股票权重不超过3%,单个行业不超过33%。在此基础上筛选出股息率前100的股票。

好处:长期分红能力更强,限制指数行业占比。

策略加权指数除了高股息率的红利指数还有基本面指数。基本面好则权重高。

基本面一般从4个维度衡量:

举例:一个公司营业收入100亿元,那就用它除以全部样本公司营业收入之和。这样得到一个百分比。用同样的方法计算出现金流、净资产、分红所占的百分比。这四个百分比求平均数,再乘以10000000,就得到了这个股票的基本面得分。

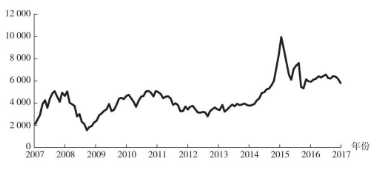

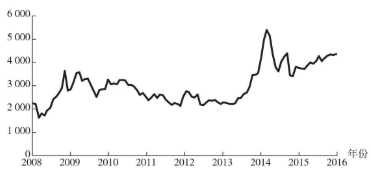

中证基本面50指数(000925/399925):按照基本面从大到小取前50,其走势图

特点:公司规模大,越占优势;基本面50指数基本挑选出大盘股,类似上证50,不过更全面。

除了股息率加权、基本面加权还有专家加权;该指数是深证指数和央视财经频道联合推出。从2010/6/30的2563点开始。

选股方式:央视财经50指数是由中央电视台财经频道联合五大高校,包括北京大学、复旦大学、中国人民大学、南开大学,以及中央财经大学,以“成长、创新、回报、公司治理、社会责任”5个维度为考察基础,结合专家评审委员会与50家市场投研机构的投票,并由中国注册会计师协会、大公国际资信评估有限公司从财务与资信评级两个角度进行评定,在A股市场上遴选出50家优质上市公司组成其样本股,再经深圳证券信息有限公司对五个维度进行权重优化,编制成央视财经50指数,共50只样本股,每个维度各10只。

美国的标普500指数也是专家评委委员会选股指数

特点:选股规则不透明;专家会综合考虑,大小盘兼具;行业分布均匀。

Note

QDII(合格境内机构投资者)基金是拿人民币投资中国香港、美国市场的基金品种;境外市场非人民币交易,可一定程度上抵御人民币汇率风险,但人民币升值也会有损失。

投资QDII基金还需要承担额外的政策风险,如无法将人民币换为外币。

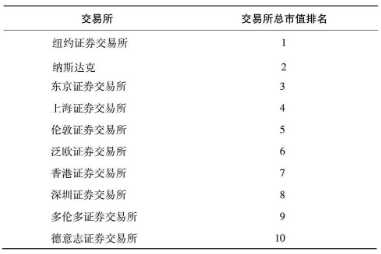

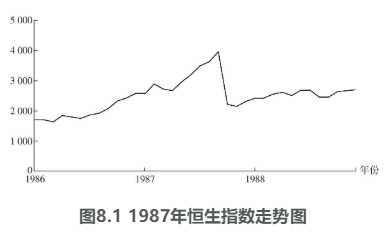

恒生指数(HSI):1964的100点开始,在中国香港上市公司中规模最大的50家企业,含中国移动、腾讯,类似上证50指数。

特点

香港历史悠久,成熟开放

上市公司与内地紧密相关,投资者以境外为主:历史遗留问题

Note

港股会受境外市场牵连,如1987/10/19美股崩盘,但长期仍是上涨;

境外投资者投资或撤资会体现在港股的价格波动上,国家开通沪港通和深港通后,内地资金开始夺回港股定价权。到2015年,内地投资者交易量在港股中的占比提升到了21.9%,仅次于欧洲(34.2%)和美国(22.5%),但港股仍然是以欧美为主。

港股通:港股通是互联互通的一部分,也是中国金融业的一次大创新。在港股通之前,境外投资者很难直接投资A股市场,内地投资者想要走出去也困难重重。港股通于2014年成立,开通港股通后,个人投资者可以很方便地投资中国香港股票市场的股票。港股通初期以恒生指数和恒生中国企业指数的成份股为主,因为这些指数的成份股相对可靠,遇到风险的概率较小,后期也逐渐扩展到香港中小盘股。

“老千古”风险大,普通投资者最好选择港股指数基金。

老千古是指钻政策的空子,利用股票市场为自己牟利。

恒生指数在中国香港有对应的指数基金如盈富基金,在香港本地可投资的恒生指数基金;但目前不能通过港股通投资,投资相对麻烦,投资门槛高。

H股最初只有10只,从2000改版挑选40只沿用至今,2017上半年发起调研,目前还没有消息。

H股指数误会

走势图

H股和A股关系紧密,虽然涨幅不同步,但背后是同一家公司,长期将会保持一致。若A股和H股差价过大,则便宜的那个未来收益更好。买入AH股中相对便宜的那个,卖出相对贵的那个。

特点

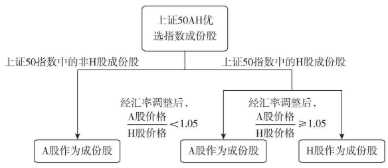

成分股与上证50相同。异同如下

上证50指数:27只纯A股+23只同时具备A、H股的公司中的A股。

50AH优选指数:27只纯A股+23只同时具备A、H股的公司中相对更便宜的那一类。

H股指数:17只纯H股+23只同时具备A、H股的公司中的H股。

成分股入选50AH时,同时具备A和H股,选便宜的。

选股规则:

每月第二个周五,进行一次轮动,轮动规则:

1)A股价格/H股价格>1.05,说明A股贵,如果持有A股,则换成H股。

2)A股价格/H股价格<1,说明A股便宜,如果持有H股,则换成A股。

3)如果A股价格/H股价格介于1~1.05,则不轮动。

每隔一段时间,A和H股之间的折溢价呈周期性变化

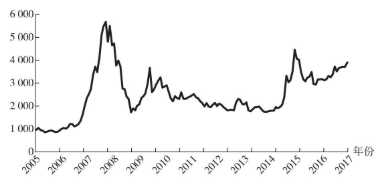

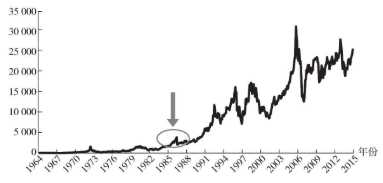

纳斯达克规模最大的100家企业,从1985的100点到2017/5/31的5788点,其历史走势图,1995-2001遭遇了互联网泡沫,随之暴跌;2008年经济危机后快速回复。

风险:外汇额度不够导致暂停申购,投资美股的QDII指数基金因为基金公司美元额度不足经常暂停基金申购,因为每家基金公司美元额度有限。

美国影响力最大的股票指数,美国传统经济代表,类似于沪深300,巴菲特多次推荐。

选股规则:500只成分股,以大盘股为主,大公司占90%,中型公司10%。不单纯按公司规模选股,但入选要求是某个行业前面的领导者。因此标普500是带有主观判断的蓝筹股指数,类似央视50指数。

走势:从1941/10点到2017/5月的2400点。

指数基金:美国最大的标普500指数基金SPY,单只规模2000多亿美元,国内规模最大只有279亿人民币,可看到国内起步较晚。

上证综指(000001)

中证100指数(000903)

中证800指数(000906)

中证1000指数(000852)

中证全指(399985)

行业指数基金:专门投资某个行业的基金,投资风险更高,不仅考虑投资价值,还要考虑不同行业自身特点和发展阶段。投资难度比宽基指数要高出不少。但能丰富投资品种,起到补充作用。

行业划分

摩根士丹利和标普在2000年联合推出全球行业分类标准GICS,将行业分为10个一级行业,24个二级行业和67个子行业,并建立行业指数;我国行业指数也按照该标准。

材料:金属、采矿、化学制品等。

可选消费:汽车、零售、媒体、房地产等。

必需消费:食品、烟草、家居等。

能源:能源设备与服务、石油天然气等。

金融:银行、保险、券商等。

医药:医疗保健、制药、生物科技等。

工业:航空航天、运输、建筑产品等。

信息:硬件、软件、信息技术等。

电信:固定线路、无线通信、电信业务等。

公共事业:电力、天然气、水等。

另一种划分行业方式,按照某个特定主题划分如养老行业、环保行业、军工行业、健康行业、互联网行业等。

投资什么行业

一、容易赚钱的行业

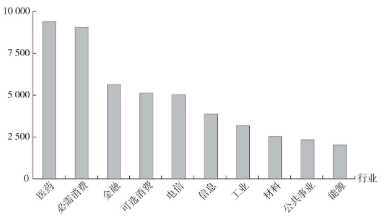

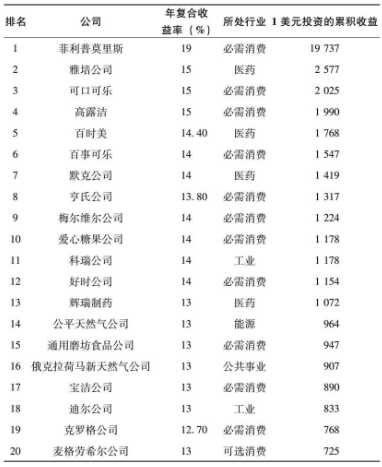

中证800一级行业指数:把沪深300+中证500的800家企业划分成10个一级行业指数。从2004/12/31的1000点开始,到2017/5/31收盘。投资医药和必须消费股,在A股更容易赚钱。

美股业绩前20

为何必须消费和医药更赚钱

强周期性行业

特点:需求最稳定,无论经济情况如何,日常消费不可缺少。巴菲特最喜欢的行业之一。

Note

目前国内上市金融公司主要以银行、保险、证券为主,“金三胖”。

Note

分级基金由三部分组成:母基金(普通指数基金)、分级基金A份额(债券型):获得固定收益、B份额(杠杆型):获得更高收益,风险也大。

国家限制了A份额和B份额的投资门槛,需要由30w元以上资金才能投资。

周期之王,主要收入来源是交易费用;证券行业业绩与牛熊市相关性非常大,取决于市场行情。在牛市上半段可以获得最大的业绩提升。

走势:2015牛市,上涨3倍;牛市过后,跌幅业明显。

中证全指证券行业指数(399975)

军工业(399967):跟国防军事相关;我国跟发达国家相比还有差距,须着重发展;受国家政策影响大,投资难度高。中证军工指数。

环保行业(000827):政策驱动的行业,国家决心大力发展;中证环保指数。

白酒行业(399997):白酒会随着时间流逝而增值,利润率高;中证白酒指数。

低估值价值投资(巴菲特老师格雷厄姆)+指数基金(指数基金之父约翰博格)

价值投资:判断出大致的价值是多少,然后在价格大幅低于价值时买入。如何判断?估值指标和方法。

估值指标

市盈率:\(市盈率PE=公司市值P/公司盈利E\);

对\(公司盈利E\)取不同的值可将市盈率细分为静态市盈率(上一个年度的净利润)、滚动市盈率(最近4个季度财报的净利润)和动态市盈率(预估公司下一年度净利润)。

市盈率背后的信息

我们愿意为公司获取1元净利润付出多少代价?

估算公司市值

市盈率适用范围:流通性好、盈利稳定品种。

当盈利收益率大于10%时,开始定投。

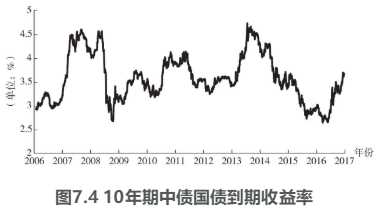

格雷厄姆认为,满足两个条件就算高,一是盈利收益率要大于10%,二是盈利收益率要大幅高于同期无风险利率。截至2017年5月31日,无风险利率可以参考10年期国债收益率,在3.5%左右。无风险利率的两倍就是7%。所以在中国,这两条规则目前可以合二为一,即:当指数基金的盈利收益率大于10%,我们就可以开始定投;如果盈利收益率低于10%,这个指数基金对我们就没有了吸引力,应该停止定投,对已经定投的份额则选择持有。

盈利收益率小于10%,但大于6.4%时,坚定持有已经买入的基金份额。

当盈利收益率低于6.4%时,分批卖出。

盈利收益率在定投中的作用

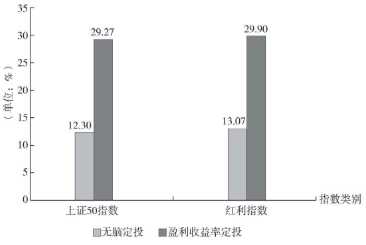

即使不使用格雷厄姆的投资策略,我们通过定投也可以在指数基金上取得12%以上的年复合收益率。

配合格雷厄姆的投资策略,年复合收益率提升了惊人的两倍以上。

美联储对盈利收益率法的应用

博格公式:指数基金收益公式

\(指数基金未来的年复合收益率=投资初期股息率+每年市盈率PE变化率+每年的盈利E变化率。\)

如何博格公式

股息率:最容易获取;越低估,股息率越高。

市盈率:市盈率买入确定,未来如何变化无法预测;但长期市盈率呈现周期性变化。

首先,要统计一下指数历史市盈率的波动范围;其次,再来看当前的市盈率处于历史市盈率波动范围的哪个位置。如果当前市盈率处于历史较低位置,那么未来市盈率大概率是上涨的。也就是说,可以在市盈率较低的时候买入,这样通过市盈率的变化,未来市盈率大概率会上涨,就能获取正的收益。

盈利:跟国家经济发展有关,若经济景气,盈利增速快;经济不景气,增速放缓。但长期看盈利会上涨。未来盈利的增速我们无法确定。

因此我们可以做到以下三点:

对于长期亏损的公司,不予考虑。

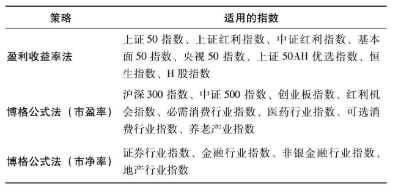

基金分类及对应方法

无论是盈利收益率大于10%的品种,还是博格公式法投资估值低区域的品种,本质都是价值投资。

T+2申购,在T交易日申购一只场外基金,按照T日收盘净值成交。但在T+1日才能查询到成功申购的结果,确认申购份额;T+2日才可以对该基金赎回。国内交易时间:9:30-11:30,13:00-15:00;若在节假日申购如周五下午4点,将白白闲置资金数天。

两者对比

一次性投资收益率

如果我们买了1万元银行理财,1年后赎回,拿到10500元。那这1万元的收益率如何呢?

定投总收益率

定投长期收益率:不考虑估值,定投的年复合收益率将接近于上涨速度。

降低交易基金费用:看到基金净值时已扣除管理费和托管费。

交易基金常见费用:申购费、赎回费、买卖佣金、销售服务费、印花税、分红税和所得税。

申购费赎回费:ETF、LOF可以通过场内申购方式交易,ETF申购门槛高但买卖门槛低。不同品种申购赎回费不同、不同渠道申购也不同、但申购到的场外基金是一致的。赎回费一般不打折,与持有时间有关。分批定投会根据每份基金申购日期来确定持有时间。

买卖佣金:买卖过程中收取的。

销售服务费:C类基金免申购费用全免,主要是场外基金。持有一个月以上也不收取赎回费,但会固定收取一定比例的销售服务费0.4%-0.6%,若非频繁申购赎回,不建议C类。

印花税:起调节股市牛熊作用;在投资者买卖股票交割时券商代为扣收了;股票交易印花税是交易额0.1%;单边收取,买股票不收,卖股票采收。场内基金不需要交印花税。

分红税:基金分红不需要交税,但基金收到自己持有股份分红时需要交税。持有时间长在分红税上有优势。

所得税:国内不需要交,美国需要。

正确处理基金分红:除了资本利得,分红也是主要的收益来源。

指数基金分红特点:每年有新分红、随着公司利润上涨而长期上涨。

若指数基金处于低估,我们可以选择分红再投入;否则选择现金投入其他指数基金中。

分红除权与填权:分红后,指数基金价格下跌。\(分红后的基金净值=分红前基金净值-分红额度\)

除权后会填权,弥补分红导致的价格下跌。

定投频率选择

定期不定额:盈利收益率法

\[

每月定投金额=首次低估时定投资金\times(\frac{当月的盈利收益率}{首次盈利收益率})^n

\]

定期不定额:博格公式法

\[

每月定投金额=首次低估时定投自己\times(\frac{首次市盈率}{当月市盈率})^n

\]

\[ 每月定投金额=首次低估时定投资金\times(\frac{首次的市净率}{当月的市净率})^n \]

用100减去自己的年龄得到的百分比是适合投入到指数基金中的基金比例;更多时候以家庭为单位;投资股票资产比例最好不低于30%。

指数基金要有投资3年以上心理准备,构建长期定投计划;

记账窍门

大帐马上记,小帐汇总记。

保留购物凭证

收入也要记

记账要分析

避免“面子消费”,把钱花在刀刃上。

买“必须用的东西”,而不是”可能用得上的东西“。

避免冲动消费

根据《货币市场基金管理暂行规定》,我国货币基金投资的主要对象包括:

现金。

1年以内(含1年)的银行定期存款、大额存单。

剩余期限在397天以内(含397天)的债券。

期限在1年以内(含1年)的债券回购。

期限在1年以内(含1年)的中央银行票据。

中国证监会、中国人民银行认可的其他具有良好流动性的货币市场工具。

2014-2016,债券牛市,年化收益率可以高于10%;而2016-2017则普遍收益不太好。长期,债券基金平均收益率在6.4%。债券基金和银行利润成反比。

债券基金作用

没有低估指数基金的可供替代品。往往股票市场表现好的时候,债券市场会差一些;股票市场表现差的时候,债券市场表现会好一些。两者有一定的负相关性,很适合作为没有低估值指数基金可投资时的过渡品。

中期资金打理

作为资产配置降低资产组合波动:债券自身的波动比较小,并且债券波动与指数基金是呈负相关的。负相关意味着大多数时候两者的走势是相反的,也就是说,指数基金上涨的时候,通常是债券基金下跌的时候;而指数基金下跌的时候,则通常债券基金会上涨。所以资产组合里加入债券类资产,能降低资产组合的波动。

债券市场风险和周期:以企债为例,波动非常小。

债券基金如何投资

随时可以投资,出现浮亏可以加仓拉低成本。

短期债券基金:一般不收取申购赎回费,但收取销售服务费,按日算,持有几天交几天;一般场外投资,6-12个月。

中长期债券基金:在利润高位再开始投资。

复利效应:拥有更多的鹅,鹅下金蛋,金蛋买鹅。

寻找物美价廉的”瘦鹅“:鹅足够便宜且能恢复健康,如低估值指数基金

公司盈利再投入:一般经济景气

分红再投入:一般市场比较差

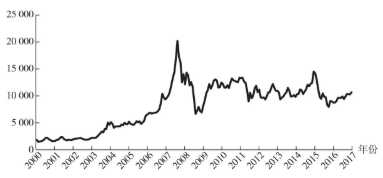

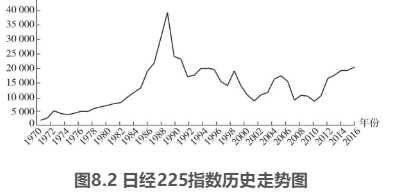

除了美股和A股,经济发展停滞的日本表现如何?日本主要是东京证券交易所,对应日经225指数,类似沪深300,标普500;

走势图:1989前顺风顺水,20年上涨20倍。1989-2008下跌到底部;

把计划落在纸面上。

定投像还房贷,不同的是指数基金会不断变化。

基本面恶化:基本面跟一个国家的宏观经济密切相关。如果相信一个国家经济能长期崛起,那对应的指数基金的基本面也会随之向上。所以这个标准国内的指数基金一般用不上,主要是依据后两个卖出。

有更好的品种可以替换。

原文:https://www.cnblogs.com/vincent1997/p/12263703.html